Bepalen of een bedrijf een fintech is, is niet meer zo eenvoudig als het was. Nu er steeds meer banking-as-a-service-tools (BaaS) zijn, is het makkelijker dan ooit voor platforms om financiële dienstverlening, zoals zakelijke betaalkaarten voor onkosten, monetaire rekeningen en toegang tot leningen, direct te integreren in hun producten. Met deze financiële dienstverlening op maat worden platforms een onestopshop, waar klanten alle aspecten van hun bedrijf op één plek kunnen beheren.

Deze gids behandelt de basisbeginselen van BaaS voor softwareplatforms in de Verenigde Staten (de financiële dienstverlening en producten die hier worden behandeld, werken anders in Europa en Azië-Pacific). Je leert waarom je financiële dienstverlening in je product moet integreren, hoe je BaaS-oplossingen kunt beoordelen en hoe Stripe je kan helpen.

Deze gids richt zich op de financiële dienstverlening die beschikbaar is voor platforms via BaaS en verder gaat dan betalingsverwerking. Als je geïnteresseerd bent in het integreren van online betalingen kun je online betalingen: een introductie lezen en leren hoe je van betalingen een inkomstenbron kunt maken.

Wat zijn BaaS en geïntegreerde financiële dienstverlening?

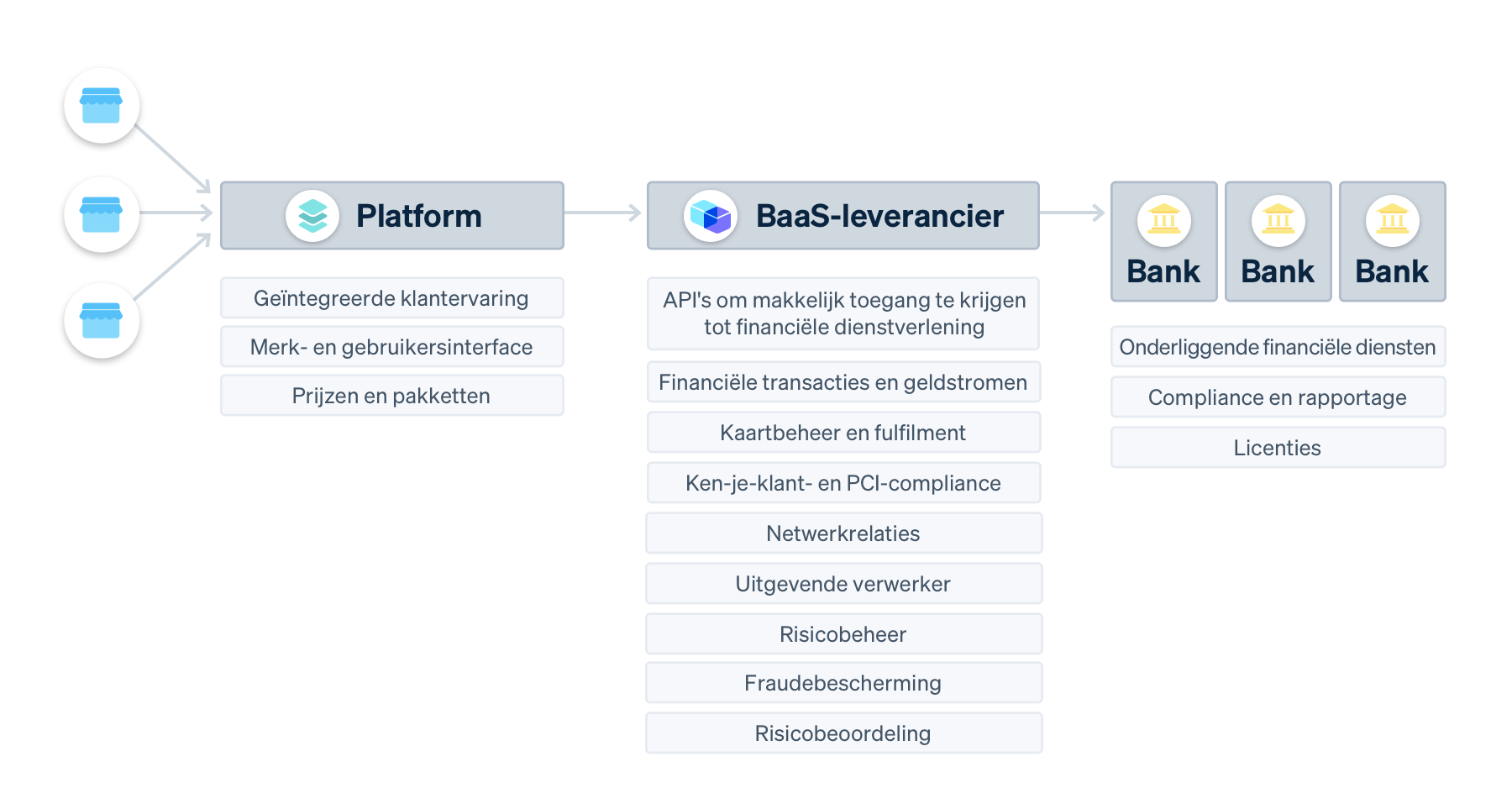

Een BaaS-leverancier maakt het makkelijk voor elk bedrijf, van fintech-start-ups tot gevestigde platforms, om de financiële dienstverlening die een bank van oudsher levert, zoals geldrekeningen, kaarten en leningen, rechtstreeks te integreren in bestaande software. BaaS-leveranciers werken normaal rechtstreeks samen met banken om de onderliggende dienstverlening te leveren en platforms kunnen vervolgens BaaS-API's gebruiken om klanten de mogelijkheid te bieden om geld te bewaren, rekeningen te betalen, geldstromen te beheren en toegang te krijgen tot financiering door rechtstreeks samen te werken met het platform dat ze al kennen en vertrouwen.

BaaS-leveranciers zijn integraal voor veel verschillende bedrijven, van neobanken tot marktplaatsen. Wanneer een softwareplatform een BaaS-leverancier gebruikt, wordt dit doorgaans 'geïntegreerde financiële dienstverlening' genoemd, omdat het platform de financiële dienstverlening toevoegt aan zijn eigen kernsoftware. Veel platforms bieden tegenwoordig al een versie van geïntegreerde financiële dienstverlening aan door betalingsverwerking, toegang tot ACH of overschrijvingen via een betaaldienstverlener te leveren. Een BaaS-leverancier stelt platforms in staat om nog meer financiële dienstverlening toe te voegen aan hun product.

De evolutie van geïntegreerde financiële dienstverlening

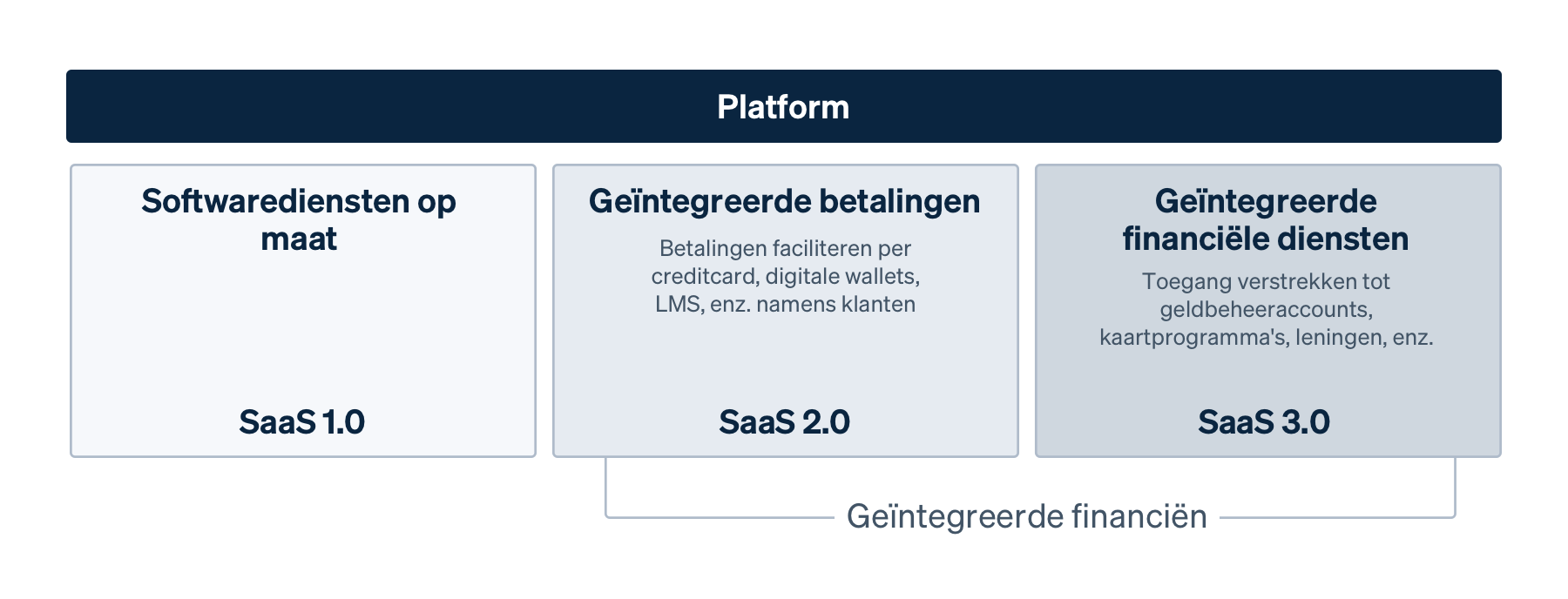

Een decennium geleden kon bijna ieder platform gezien worden als 'SaaS 1.0', waarbij ze eenvoudig softwarediensten op maat (zoals afspraakplanning voor salons) aanboden en maandelijks terugkerende inkomsten genereerden via klantabonnementen. Tegenwoordig worden de meeste platforms gezien als onderdeel van de 'SaaS 2.0'-generatie. Deze platforms faciliteren online betalingen voor hun klanten, waarmee ze de eerste stap zetten richting het integreren van financiële hulpmiddelen in hun product. Deze functionaliteit is een minimale vereiste geworden voor platforms: zonder het integreren van online betalingen kunnen platforms tegenwoordig veel moeilijker concurreren op de markt. Online betalingen faciliteren helpt SaaS 2.0-platforms ook meer omzet te genereren: naast maandelijkse abonnementen kunnen ze klanten ook kosten in rekening brengen voor toegang tot betalingsverwerking.

Nu banking-as-a-service-oplossingen in opkomst zijn, beginnen platforms opnieuw te evolueren, ditmaal naar 'SaaS 3.0', en bieden ze naast betalingen aanvullende geïntegreerde financiële functionaliteiten (zoals leningen, rekeningen en kaarten) aan klanten.

Hoe werkt BaaS voor platforms?

BaaS is een financiële technologie die softwareplatforms helpt toegang te krijgen tot bankmogelijkheden die oorspronkelijk alleen door gelicentieerde banken werden verstrekt. Bedrijven kunnen vervolgens bankdiensten op maat bieden op hun platform en daardoor hun klanten een betere ervaring bieden.

Hier is een specifiek voorbeeld van hoe BaaS werkt voor platforms: Stel je eens een platform voor dat afspraaksoftware en betalingsverwerking levert aan een kapperszaak (laten we deze The Brush noemen).

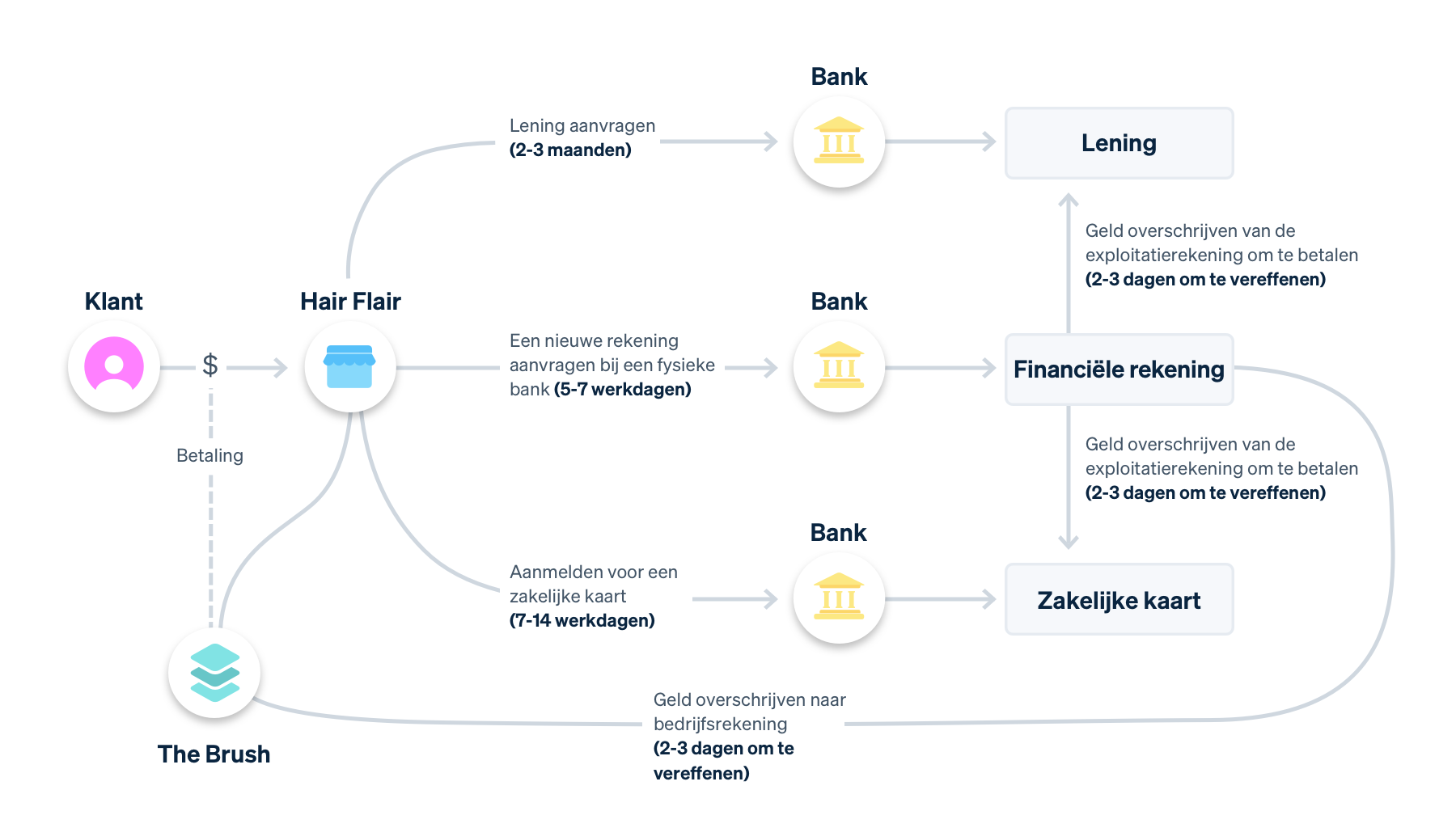

Een van de klanten van The Brush is Hair Flair. Hair Flair maakt al drie jaar gebruik van The Brush om afspraken te beheren en betalingen van klanten te innen. Als Hair Flair aanvullende financiële dienstverlening wenst om hun bedrijf te runnen, hebben ze twee opties: 1) rechtstreeks met banken werken of 2) gebruikmaken van financiële dienstverlening via The Brush.

Rechtstreeks met banken werken

Hair Flair heeft zojuist zijn tweede locatie geopend en de saloneigenaren hebben eerst een plek nodig om het geld waarmee ze hun stylisten betalen te bewaren. Om een bankrekening te openen, moeten ze naar een financiële instelling, zoals een lokale fysieke bank, en hun bedrijfsgegevens delen.

Als Hair Flair niet wordt goedgekeurd voor een bedrijfsrekening, moeten ze een persoonlijke bankrekening openen, waardoor hun zakelijke en persoonlijke financiën door elkaar gaan lopen. In dit geval wordt hun rekening aangemaakt bij de fysieke bank, maar nu moeten ze de geldstromen beheren en de inkomsten van The Brush overschrijven naar hun nieuwe rekening. Daardoor moeten ze constant twee tot drie werkdagen wachten voordat het geld wordt vereffend voordat ze hun werknemers kunnen betalen.

Volgens een Stripe-enquête moet 55% van de bedrijven fysiek een lokale vestiging bezoeken en moet 23% een fax versturen om een bankrekening te openen.

De saloneigenaren hebben ook kapitaal nodig om te investeren in marketing en het renoveren van hun studio. Ze kunnen een lening aanvragen bij dezelfde financiële instelling waar ze hun bankrekening geopend hebben, maar uiteindelijk vinden ze een lening met een lagere rente bij een andere lokale bank. Ze vragen de lening fysiek in de vestiging aan en vullen een lang aanmeldformulier in met hun bedrijfsgegevens. Helaas is de bank niet bekend met Hair Flair of de gebruikelijke cashflow voor salons, dus verstrekt de bank Hair Flair geen lening. Ze vragen een lening aan bij nog twee banken en worden uiteindelijk door eentje goedgekeurd, een paar maanden later.

Slechts 48% van de kleine ondernemingen hebben toegang tot alle financiering die ze nodig hebben.

Hair Flair heeft ook een hoop kosten door hun nieuwe locatie. In plaats van hun persoonlijke kaart te gebruiken, besluiten ze een zakelijke creditcard aan te vragen om nieuwe benodigdheden en voorraad te kopen.

Ze zoeken naar een kaart met een lage rente en krijgen uiteindelijk een kaart van weer een andere bank dan waar ze de lening hebben aangevraagd en een rekening hebben geopend. Ze delen al hun gegevens opnieuw en moeten nu uitzoeken hoe ze geld op de kaart kunnen beheren met het geld vanuit The Brush of vanuit hun financiële rekening.

Naast het opzetten van rekeningen bij verschillende banken besteden de eigenaren bij Hair Flair ook nog iedere week tijd aan het berekenen van hun financiën op deze verschillende rekeningen om hun geld bij te houden, facturen te betalen en ongedekte cheques te voorkomen. Het betekent ook dat een aanzienlijk onderdeel van hun inkomsten nog vastzit in overschrijvingen voordat ze het kunnen uitgeven.

Toegang tot financiële dienstverlening via een platform

The Brush, dat begon als afspraaksoftware voor salons, laat klanten nu bankfuncties gebruiken, waaronder de mogelijkheid om betalingen te verwerken, toegang te krijgen tot kapitaal, zakelijke betaalkaarten te ontvangen en financiële rekeningen te openen, allemaal op één plek. Al deze voordelen zijn een aanvulling op de plannings- en afspraakfunctionaliteiten van The Brush.

Omdat Hair Flair alle betalingen van klanten via The Brush verwerkt, heeft The Brush volledig inzicht in de financiële geschiedenis van de salon en begrijpt het platform de salonbranche en de gebruikelijke kapitaalbehoeften die daar gelden. Als Hair Flair nu een lening aanvraagt, beoordeelt de bankpartner van The Brush de geschiktheid van Hair Flair op basis van het betalingsvolume en de geschiedenis op hun platform en wordt de lening de volgende dag goedgekeurd. Het kapitaal wordt beschikbaar op de financiële rekening van Hair Flair die ze hebben bij The Brush, zonder dat ze extra papierwerk hoeven in te dienen.

En Hair Flair kan dat extra kapitaal gemakkelijk uitgeven met de zakelijke kaart die ze hebben via The Brush. De kaart is gekoppeld aan hun financiële rekening en biedt hen toegang tot al hun geld (zowel verdiend als geleend) op één plek. Het geld is direct beschikbaar, waardoor ze hun kaart kunnen gebruiken zodra klanten betalen voor hun diensten. Ze kunnen de betaalkaart gebruiken om te betalen voor bedrijfsmiddelen en -kosten en kunnen, als het platform daarvoor kiest, beloningen verdienen naarmate ze geld uitgeven (zoals geld terugkrijgen voor salongerelateerde aankopen of een gratis maand bij The Brush ontvangen).

En tot slot besparen de eigenaren van Hair Flair iedere maand uren die ze anders kwijt zouden zijn aan het verrekenen van financiën. Doordat alle financiële activiteit (klantbetalingen, leningen en bedrijfskosten) op één plek op het platform van The Brush plaatsvindt, hebben de eigenaren altijd toegang tot actuele financiële rapporten, zonder dat ze hoeven te schakelen tussen verschillende tools en systemen. Ze hoeven zich ook geen zorgen meer te maken dat ze een overschrijving of een afbetaling van een lening vergeten. The Brush is de onestopshop van Hair Flair om hun gehele bedrijf te beheren.

Shopify is een wereldwijd toonaangevend handelsbedrijf dat betrouwbare tools biedt om een retailbedrijf, klein of groot, te starten, te ontwikkelen, te marketen en te beheren. Als je een bedrijf runt, krijg je onherroepelijk te maken met financiële dienstverlening. Maar de huidige financiële dienstverleners zijn helemaal niet afgestemd op de behoeften van zelfstandige ondernemers. Shopify Balance biedt Shopify-handelaren een snelle, eenvoudige en geïntegreerde manier om hun geld te beheren, rekeningen te betalen en kosten bij te houden. Dit biedt ze eenvoudiger toegang tot financiële producten en een grotere controle over hun financiën.

Wat zijn de voordelen van geïntegreerde financiën?

Met geïntegreerde financiële dienstverlening kunnen platforms (zoals The Brush) belangrijke bedrijfsproblemen oplossen voor

klanten zoals Hair Flair, waardoor ze een betere algemene ervaring creëren. Maar financiële dienstverlening integreren, zorgt niet alleen voor een betere ervaring voor klanten: platforms doen er ook aanzienlijk hun voordeel mee.

De lifetime value (LTV) van de klant vergroten: Er zijn twee voornaamste manieren om LTV te vergroten: klanten aanmoedigen om meer van je product te gebruiken of om het langer te gebruiken. Ondersteunende financiële diensten kunnen bij beide helpen door een software-ecosysteem op te zetten voor klanten dat allerlei handige functionaliteiten op één plek aanbiedt. Bijvoorbeeld: meer dan 70% van de klanten van Stripe die een lening via Stripe Capital aannemen, nemen vervolgens een tweede Stripe Capital-lening aan, waardoor Capital meer geld kan investeren in klantacquisitie voor eerste leningen.

Klantverloop verminderen: Betalingen verwerken, een rekening hebben, credit- en debitcards gebruiken en toegang hebben tot kapitaal vormen een noodzakelijk onderdeel van het runnen van een bedrijf. Door deze financiële diensten te integreren in je product hebben klanten een belangrijke reden om je software te blijven gebruiken, wat de kans op klantverloop verkleint.

Nieuwe inkomstenbronnen creëren: Geïntegreerde financiële diensten hebben het potentieel om een significant aandeel van de omzet te vormen voor platforms. Sterker nog, naar schatting kunnen SaaS-bedrijven hun omzet 2-5 keer vergroten door financiële dienstverlening toe te voegen. Afhankelijk van welke financiële dienstverlening je inschakelt, kun je geld verdienen door interbancaire omzet te ontvangen (kosten voor kaarttransacties), betalingsverwerkingskosten te rekenen of bankpartners te helpen om financiële diensten te leveren aan je klanten.

De klantbeleving en algehele tevredenheid verbeteren: Financiële dienstverlening integreren in je software bespaart tijd, energie en middelen voor je klanten. Ze hoeven niet meer te schakelen tussen onsamenhangende systemen en hoeven zich niet langer bezig te houden met complexe bankvereisten, maar kunnen alles op één plek doen. Dit stimuleert de loyaliteit van klanten, wat ervoor zorgt dat klanten tevredener zijn en eerder je product zullen blijven gebruiken en aanbevelen aan anderen.

Aan de slag met BaaS

Voordat je aan de slag gaat met het toevoegen van meer financiële dienstverlening aan je platform, moet je vaststellen welke diensten het handigst zijn om aan te bieden aan jouw klanten. Er is geen one-size-fits-all-aanpak. De meeste bedrijven beginnen met het integreren van betalingen, maar verder lopen de diensten die ze leveren via een BaaS-leverancier uiteen. Bijvoorbeeld: Lightspeed Capital, een groot handelsplatform, begon met geïntegreerde fysieke en online betalingen en begon twee jaar later zijn klanten toegang te geven tot leningen. We raden je aan om gebruikersonderzoek te doen om de pijnpunten van je klanten te begrijpen en te bepalen welke financiële diensten het meest voldoen aan hun behoeften. (Als je een platform bent dat momenteel gebruikmaakt van Stripe, neem dan contact op met baas@stripe.com of je Stripe-contactpersoon om te kijken of we kunnen helpen.)

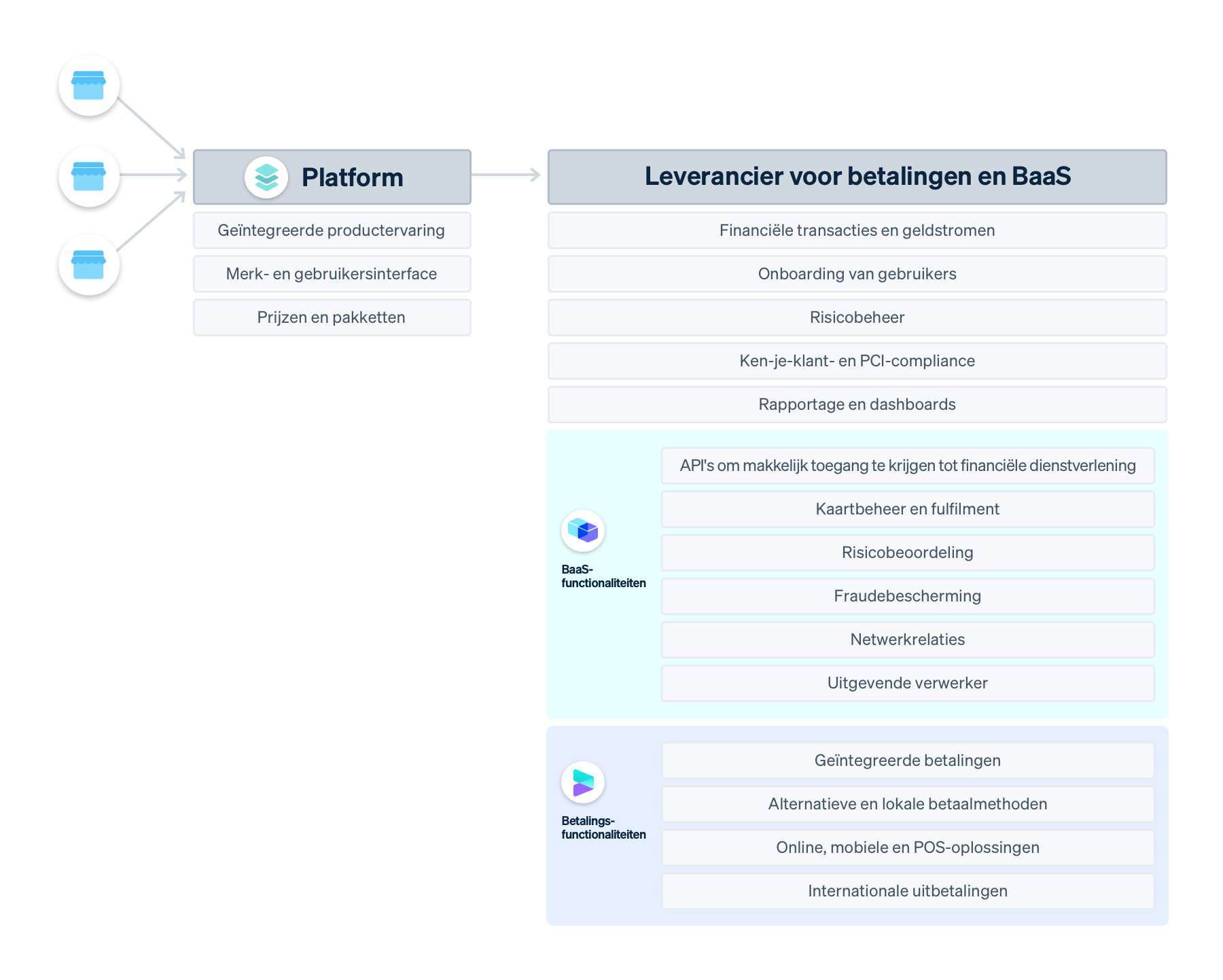

Hier zijn vijf zaken waar je op moet letten bij een BaaS-leverancier:

1. Biedt betaaldiensten aan

De eenvoudigste optie is om één oplossing te gebruiken die zowel betalingen als BaaS-diensten aanbiedt. Dit maakt het aanzienlijk eenvoudiger om producten en diensten op de markt te brengen en je aanbod op te schalen, wat interne kosten verlaagt. Omdat alles zich in één systeem bevindt, hoef je je geen zorgen te maken over ingewikkeld geldbeheer en hoeven klanten hun gegevens maar één keer te delen, tijdens het onboarden, om toegang te krijgen tot allerlei verschillende financiële diensten. Zo kun je blijven focussen op je belangrijkste product terwijl je leverancier het werk overneemt dat nodig is om de financiële pijnpunten van je klanten op te lossen.

Dit biedt je klanten ook de meeste waarde. Door je betaaldienst, financiële rekeningen en kaarten bij één leverancier onder te brengen, kun je gemakkelijk zelfstandig ondernemers of onderaannemers op je platform betalen met het geld dat je klanten verdienen met sales. De zelfstandig ondernemer of onderaannemer heeft dan binnen enkele seconden toegang tot dat geld via een financiële rekening en betaalkaart en er is geen extra werkkapitaal nodig.

2. Ondersteuning voor allerlei financiële diensten

Wanneer je voor het eerst begint met het leveren van geïntegreerde financiële dienstverlening aan klanten kun je beginnen met één dienst, zoals bijvoorbeeld betaalkaarten. Naarmate de klantvraag toeneemt, wil je misschien aanvullende diensten aanbieden, zoals financiële rekeningen. Deze verschillende financiële diensten hebben allemaal betrekking op geld (geld toegankelijk maken, geld bewaren, geld uitgeven en geld overschrijven), dus moeten je systemen met elkaar kunnen communiceren en belangrijke klantgegevens doorgeven. In plaats van je geïntegreerde financiële aanbod op te schalen door verschillende individuele oplossingen te gebruiken, kun je wanneer je uitbreidt ook zoeken naar één systeem dat meerdere financiële diensten kan ondersteunen.

3. De mogelijkheid om snel producten en diensten op de markt te brengen en dit proces te herhalen

Mogelijk wil je de product-market-fit testen om te zien of er vraag is naar de financiële diensten die je in je product wil integreren. En, afhankelijk van hoe je klanten reageren, wil je mogelijk snel kunnen herhalen of opschalen.

Laten we bijvoorbeeld zeggen dat je betalingen toevoegt aan je kernoplossing, waardoor je klanten geld kunnen accepteren op je platform. Je ziet veel belangstelling, maar klanten laten je weten dat ze ook gemakkelijk zakelijke kosten willen kunnen betalen met hun omzet, dus wil je bij wijze van test je klanten een betaalkaart aanbieden. De beste BaaS-oplossingen moeten je in staat stellen om snel verschillende functionaliteiten toe te voegen en deze te testen voordat je ze breder uitrolt.

4. Gemak van integratie

De beste BaaS-leveranciers maken het zo makkelijk mogelijk voor je om aan de slag te gaan. Hoewel er wel enige integratietijd vereist is, zou je toegang moeten hebben tot gebruiksvriendelijke API's voor developers en verder moeten kunnen bouwen op een gebruiksklare financiële infrastructuur. Zo kun je je richten op hoe je kernactiviteiten en geïntegreerde financiën samen kunt voegen, in plaats van dat je zelf van meet af aan een infrastructuur voor bankieren op moet bouwen.

5. Gestroomlijnd compliance- en regelgevingbeheer

Diensten die worden aangeboden via BaaS-leveranciers vormen onderdeel van een gereguleerde branche, wat zorgt voor een lange lijst aan compliance- en wettelijke vereisten die je moet beheren en bijhouden. Als je betaalkaarten voor onkosten aanbiedt, betekent dat bijvoorbeeld dat je gebruikersverificatie moet beheren, moet zorgen voor PCI-compliance, ken-je-klant-vereisten moet begrijpen en fraudebestrijdingsmaatregelen moet nemen.

Jouw BaaS-leverancier moet een grote bijdrage leveren in het aanpakken van compliance- en wettelijke vereisten namens jou, zodat je zo min mogelijk interne bedrijfsmiddelen hoeft in te zetten om dit zelf te regelen. Het is vooral handig om hier over na te denken tijdens de onboarding. Idealiter helpt je leverancier meteen met de vereisten, zodat klanten slechts één keer hun gegevens hoeven in te vullen, wanneer ze zich voor het eerst aansluiten bij je platform, ongeacht van hoeveel financiële diensten ze gebruikmaken.

Hoe Stripe kan helpen

Stripe is de makkelijkste en meest flexibele manier voor platforms om hun eigen volledig functionerende, schaalbare, geïntegreerde financiële functies te bouwen en te lanceren, of het nu gaat om betalingen, leningen, betaalkaarten of vervangende bankrekeningen. Met de Banking-as-a-Service-API's van Stripe en onze betrouwbare betaaloplossing kunnen alle bedrijven, van fintech-start-ups tot gevestigde platforms, financiële diensten rechtstreeks in hun bestaande software integreren. Bedrijven zoals Shopify, Housecall Pro en Lightspeed werken samen met Stripe om belangrijke problemen voor hun klanten op te lossen en extra omzetstromen voor hun bedrijven te creëren.

Al onze producten bieden API's die bouwblokken vormen en op verschillende manieren door platforms kunnen worden gecombineerd, afhankelijk van wat hun klanten nodig hebben en wat handig is voor het bedrijf van het platform.

Betaaloplossing: Stripe Connect maakt het mogelijk om betalingen aan verschillende partijen te integreren en biedt een verscheidenheid aan financiële diensten, zoals het innen van betalingen van klanten en het uitbetalen aan derde partijen. Platforms verdienen omzet door kosten in rekening te brengen voor geleverde diensten.

Bedrijfsfinanciering: Stripe Capital maakt snelle en flexibele financiering mogelijk om je klanten te helpen hun bedrijf uit te breiden. Veel kleine bedrijven hebben moeite om competitieve leningen te verkrijgen, vooral als het moeilijk is om een positieve risico-evaluatie te krijgen voor hun bedrijf. Stripe neemt die barrière weg door middel van een volledig kredietprogramma dat via één integratie loopt.

Zakelijke kaart: Stripe Issuing laat je direct virtuele en fysieke kaarten maken en uitgeven met jouw huisstijl. Klanten gebruiken de kaarten om aankopen te doen voor hun bedrijf en hebben sneller toegang tot het geld dat ze verdienen met sales. Je krijgt inzicht in hoe klanten hun geld uitgeven, terwijl Stripe de kaartproductie, fulfilment en verzending regelt. Platforms verdienen elke keer dat een kaart wordt gebruikt een deel van de interbancaire kosten die worden geïnd.

Vervangende bankrekening: De API's van Stripe Treasury creëren klantrekeningen die in aanmerking komen voor FDIC-verzekering en omzet op kunnen leveren, ACH- of binnenlandse overschrijvingen kunnen verzenden en stortingen via cheque kunnen ondersteunen (binnenkort beschikbaar). Stripe regelt onderhandelingen vooraf met een netwerk van banken, integreert ken-je-klant-vereisten in je product zodat je geen duur ken-je-klant-programma hoeft te bouwen en adviseert je over overige compliancevereisten. De meeste platforms bouwen Stripe Treasury en Stripe Issuing samen om klanten de mogelijkheid te bieden om geld te bewaren, uit te geven en te beheren.

Neem contact op met ons team om meer te leren over hoe je platform Stripe kan gebruiken om leningen te regelen, kaarten uit te geven of financiële rekeningen te maken.

Visa® Commercial Credit Cards worden uitgegeven door Celtic Bank, een in Utah gevestigde industriële bank die lid is van de FDIC.

Stripe Treasury wordt aangeboden door Stripe Payments Company, een gelicentieerde betaaldienstverlener, waarbij het geld wordt bewaard door Evolve Bank & Trust en Goldman Sachs Bank USA, leden van de FDIC.

Kapitaalleningen worden uitgegeven door Celtic Bank, een in Utah gevestigde industriële bank, die lid is van de FDIC. Alle leningen zijn onderhevig aan kredietgoedkeuring.